近日,数字人民币App1.2版本全新亮相。用户打开App发现首页焕然一新,主要功能布局和交互方式进行了调整。多钱包用户的管理体验得到优化,数字人民币硬钱包的注销功能也进一步完善。

自2022年1月应用市场上架以来,数字人民币App共推出了45个版本,体现了建设者和运营者持续打造符合“人民性”原则的数字人民币产品体系的努力,落地创新应用,不断提升产品服务能力。从1.0.1到1.2.0版本,用户体验不断提升。2022年1月4日,数字人民币App首次在应用市场上架,此后保持了月均迭代一次的更新频率。每次改版都对应着数字人民币多元化和智能化服务体系的不断完善。

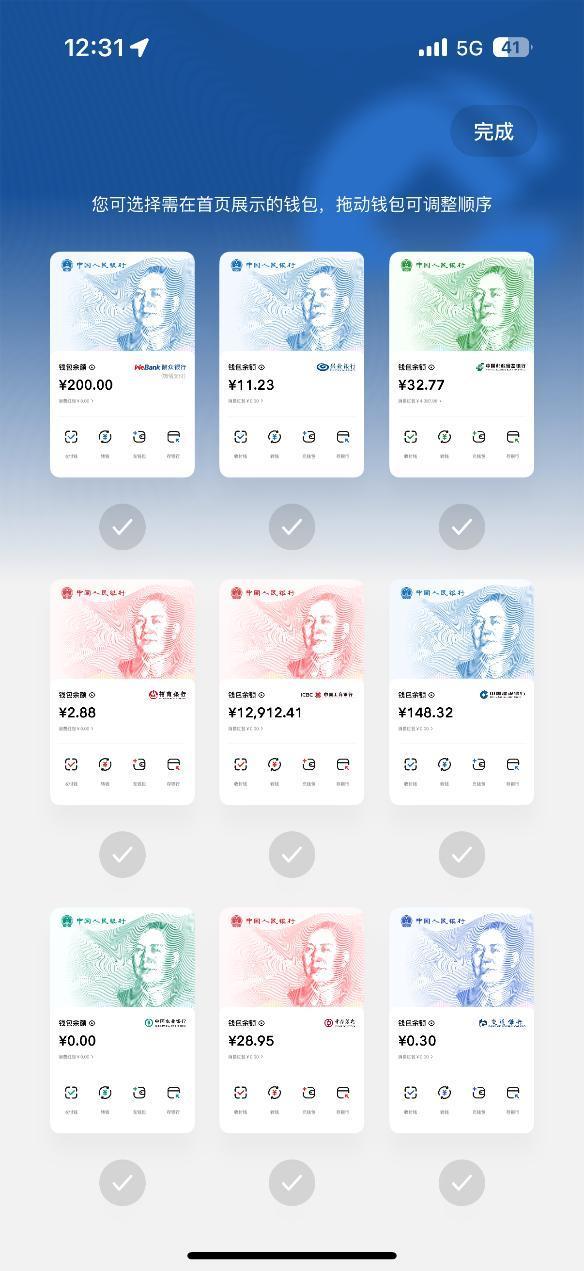

本次App改版围绕功能触达与钱包管理进行深度体验优化,通过核心功能升级,实现用户操作效率与使用便捷性的双重提升。最显著的变化是首页布局的调整。基于用户行为数据分析,高频使用的“存银行”功能由钱包卡片背面调至正面,调整后交易功能区展示“收付钱”“转钱”“充钱包”“存银行”四项功能入口。钱包背面也升级为业务运营机构在数字人民币App内的运营阵地,用户管理钱包的操作链路进一步缩短,实现一键直达的使用体验。

数据显示,当前平均每个数字人民币App用户拥有1.6个钱包。持有多个钱包成为用户的主动选择,这背后是数字人民币双层运营体系有效激发了参与机构活力,提供了丰富多元的差异化产品和服务。数字人民币采用“中央银行-数字人民币业务运营机构”的双层运营体系。第一层是中国人民银行,负责中心化管理和提供基础设施服务;第二层是数字人民币业务运营机构,负责建设本机构业务系统,向个人和单位客户兑换数字人民币,并负责产品创新和市场推广服务。例如,微信支付和支付宝与各自的关联银行组成了联合体,作为数字人民币业务运营机构加入数字人民币体系,提供兑换流通服务。用户可在使用支付宝、微信支付时选择数字人民币进行支付。此外,在美团支付、微信、支付宝等布设的很多受理设备上,也已经可以直接扫App中的数字人民币二维码支付。

在数字人民币产品体系中,数字人民币硬钱包因具备使用门槛低、可覆盖人群广、场景应用多等特点,受到境外来华游客和老年、学生人群的欢迎。尤其在公共交通出行领域,青岛地铁、苏州地铁及公交、海南公交等已全面实现数字人民币硬钱包受理,“碰一碰”即可乘车,还支持无网无电应用。为进一步提升用户体验,本次版本针对硬钱包注销流程进行了优化。用户在丢失或损坏硬钱包的情形下同样可以注销硬钱包,只需在App中点击硬钱包“移除”按钮或选择“硬钱包不在身边,仍要注销”完成操作。

硬钱包在更广泛的民生场景应用不断取得进展。在智慧养老场景方面,机构推出与老年人日常穿戴设备、老年证等相结合的硬钱包以及可视硬钱包,为老年人群体提供安全、便捷、易用的数字人民币服务。在校园场景推出与校园卡相结合的硬钱包,不仅可以在食堂等校内生活场景进行碰一碰交易,还可以乘坐地铁、公交,在众多校外场景碰一碰消费使用。此外,在提升支付便利化方面,下一步硬钱包还将支持离境退税“即买即退”,进一步便利境外来华人员支付。

数字人民币在企业支付、跨境支付等方面也有不少应用场景已落地。例如在非税缴纳、B2B支付以及供应链金融方面均已形成可复制、可推广模式。跨境业务方面,已形成以多边央行数字货币桥为代表的多边合作模式和以数字人民币系统与香港“转数快”快速支付系统的互联互通为代表的双边合作模式。前期,中国人民银行与哈萨克斯坦央行、阿联酋央行、老挝央行签署了关于央行数字货币的谅解合作备忘录,并且2023年的中新双边合作联合委员会也宣布了中新数字人民币跨境支付试点。这些共建的基础设施为跨境贸易提供了合规、安全、高效的本币结算渠道。

多位业内人士呼吁,要加大对数字人民币的支持力度和法律保障,加快建立市场化激励机制,以进一步激发数字人民币的发展潜力。目前,央行端数字人民币系统已具备为各项业务提供底层能力支撑的基础条件,满足跨机构互联互通、规范化标准化和风险联防联控的需要,也实现了全局业务情况统计和智能化监测分析。专家指出,作为数字经济时代央行货币,数字人民币打通了现金和支付全流程,降低了机构间互通的成本,可支持从前期试点的零售支付扩展至全场景、各行业应用,同时更好地驱动银行的数字化转型。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。文内含有的对外跳转链接(包括不限于超链接、二维码、口令等形式),用于传递更多信息,结果仅供参考,今日霍州所有文章均包含本声明。