中国创新药走向全球“才刚开始” 质量驱动价值重估!中国创新药对外授权交易的黄金时代仍在继续。质量驱动而非价格竞争正在推动整个行业的价值重估。

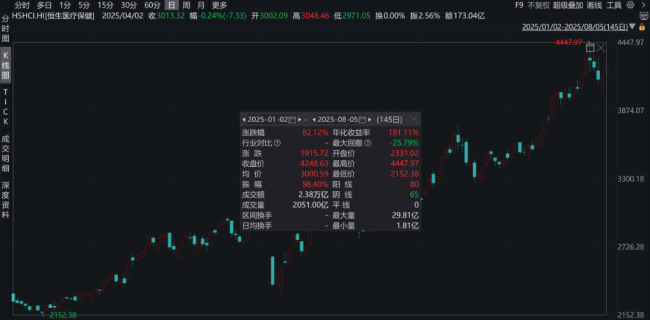

摩根大通在8月5日的报告中提到,恒生医疗指数年内飙升超82%,这背后是全球跨国药企对中国生物医药资产质量的高度认可。短短十年间,中国创新药对外授权交易在全球占比突破20%,反映了全球对中国生物技术研发能力的信心转变。

海外公司为中国资产支付的价格往往高于全球平均水平,这彻底颠覆了“低价竞争”的刻板印象。例如,海外公司为中国肿瘤资产支付的平均首付款高达2.13亿美元,超过全球平均水平的1.95亿美元。

海外公司,特别是跨国药企,正被中国资产的三大核心优势所吸引:扎实的研发能力以发现和开发创新药物、更快的药物开发速度(特别是在临床前和早期临床阶段)、改善的知识产权保护以及FDA和EMA等海外监管机构的更多认可。这种趋势从单纯的成本考量转向对资产质量的深度认可,为中国优质创新药企业带来估值重塑机会。

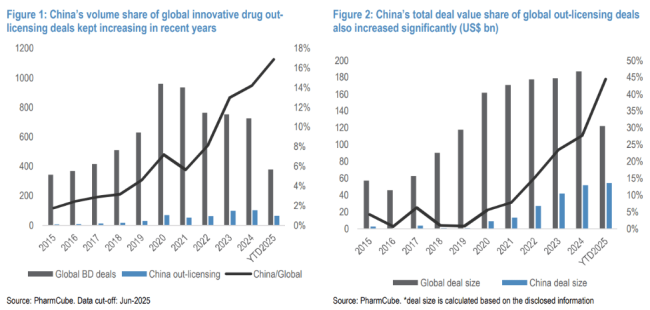

中国创新药对外授权交易正在经历前所未有的爆发式增长。从2015年的微不足道到2024年的103项交易、总交易价值520亿美元、首付款41亿美元,这一跃升反映了全球对中国生物技术研发能力的信心转变。

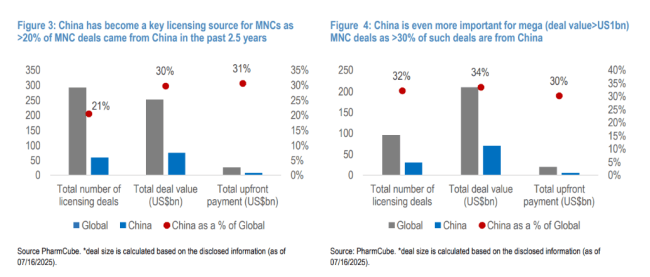

市场份额快速提升:2024年中国对外授权交易在全球创新药对外授权交易中的数量占比达到14.2%,2025年至今更是攀升至16.9%。在与跨国药企的交易中,这一比例更高——过去两年中国对外授权交易占跨国药企总交易数量的21%,总交易价值和首付款占比约30%。

在超过10亿美元的重磅交易中,中国项目表现更为亮眼,数量占比高达32%,交易价值占比34%,首付款占比30%。这些数据充分证明了中国资产竞争力的快速提升和跨国药企对中国资产日益增长的兴趣。

分析师表示,海外公司为中国资产支付的价格往往高于全球平均水平。在肿瘤领域,中国资产的平均首付款达到2.13亿美元,明显超过全球平均的1.93亿美元。在免疫学领域,这一差距更为显著——中国资产平均首付款3.83亿美元,全球平均仅1.77亿美元。

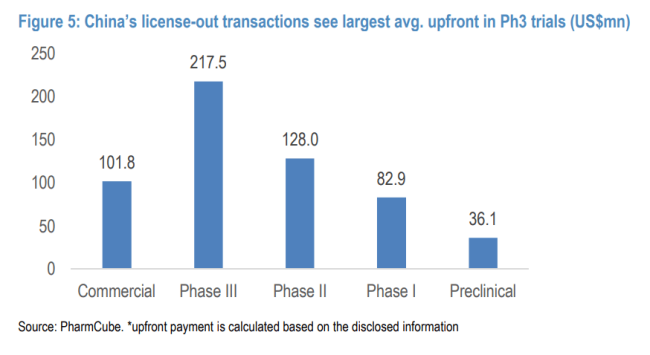

中国对外授权交易首付款与开发阶段呈现明显正相关关系,III期临床试验资产的平均首付款超过2亿美元,远高于其他临床开发阶段,体现了资产质量与估值的合理匹配。

虽然肿瘤学仍是中国对外授权的主要领域(占过去10年交易的约60%),但心血管代谢和自身免疫疾病正成为新的交易热点。这一趋势的推动因素包括众多自身免疫重磅药物即将专利到期,以及GLP-1药物类别持续强劲的全球销售增长。

从跨国药企的全球授权交易分析来看,肿瘤学、心血管代谢、自身免疫和中枢神经系统是最受关注的四大领域。值得注意的是,在自身免疫和中枢神经系统领域,跨国药企从中国授权的交易仍相对较少,但这种情况正随着研发投入的增加而逐步改变。

过去几年中,中国对外授权交易出现了从传统小分子向先进药物形式的明显转变,抗体药物偶联物(ADC)和双特异性抗体(bsAb)成为主导类别。2025年至今,双特异性抗体和ADC在中国对外授权交易中的数量占比分别达到20%和23%,显著超过这两类药物在全球对外授权交易中8%的占比。

有趣的是,小分子药物仍是全球对外授权交易中最大的药物类别,占2025年至今总对外授权交易的38%。考虑到中国公司传统上具备扎实的小分子研发能力,且海外公司对授权小分子或化学药物候选物持续表现出高度兴趣,未来可能会看到更多来自中国的小分子对外授权交易。